(KTSG) – Tại cuộc họp Chính phủ thường kỳ tháng 7-2023 diễn ra vào ngày 5-8-2023, Thủ tướng Phạm Minh Chính nhấn mạnh chưa thay đổi mục tiêu tăng trưởng kinh tế năm 2023. Tín dụng được xem là động lực quan trọng giúp thực hiện mục tiêu tăng trưởng kinh tế, nhưng hãy thử nhìn lại bức tranh tín dụng nửa đầu năm 2023…

|

| Sacombank được Moody’s nâng triển vọng từ “ổn định” thành “tích cực”, phản ánh năng lực tín dụng tiếp tục được cải thiện. |

Trong sáu tháng đầu năm 2023, tăng trưởng GDP đạt 3,72%. Như vậy, để tăng trưởng GDP cả năm 2023 đạt được mức 6,5% như đề ra thì tăng trưởng GDP sáu tháng cuối năm 2023 phải khoảng 9%. Một trong những động lực để đạt được mục tiêu nêu trên và được kết luận tại cuộc họp đó chính là tiếp tục thực hiện chính sách tiền tệ chủ động, linh hoạt, kịp thời, hiệu quả. Trong đó, nhấn mạnh tới việc tiếp tục giảm lãi suất cho vay, cơ cấu lại nợ, giãn, hoãn nợ, tăng hạn mức tín dụng và cung tiền M2 phù hợp.

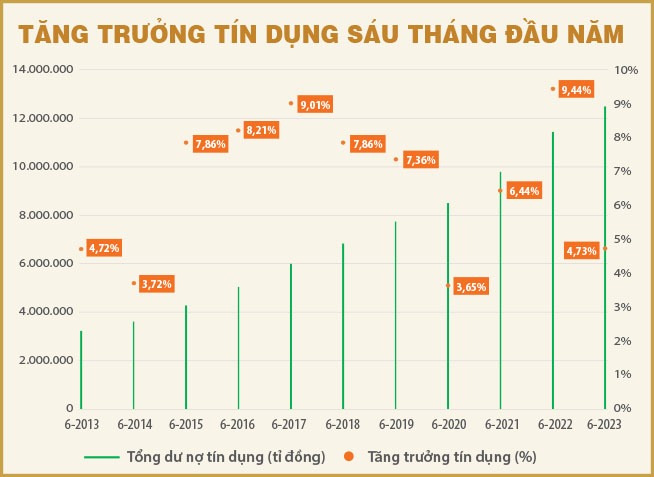

Nhìn lại bức tranh tăng trưởng tín dụng sáu tháng đầu năm 2023

Một trong những động lực thúc đẩy tăng trưởng kinh tế đến từ chính sách tiền tệ, đặc biệt là tăng trưởng tín dụng và cung tiền.

Trong sáu tháng đầu năm 2023, tăng trưởng tín dụng chỉ đạt 4,73%, thấp nhất trong các kỳ thống kê sáu tháng đầu năm kể từ năm 2015 nếu không tính năm 2020 ảnh hưởng bởi dịch Covid-19 (tăng trưởng gần 3,7%).

Ngay từ đầu năm 2023 Ngân hàng Nhà nước (NHNN) đặt ra chỉ tiêu tăng trưởng tín dụng năm 2023 là từ 14-15%, nhưng cũng xác định điều hành chính sách tiền tệ linh hoạt và thận trọng. Trong nửa đầu năm 2023, NHNN có bốn lần giảm lãi suất điều hành từ 0,5-2 điểm phần trăm tương ứng cho từng loại lãi suất điều hành khác nhau, từ đó góp phần giảm lãi suất huy động và lãi suất cho vay bình quân từ 1-3 điểm phần trăm.

|

| Tăng trưởng tín dụng 6 tháng đầu năm |

Tuy nhiên, trái ngược với mong muốn từ cơ quan quản lý, tốc độ tăng trưởng tín dụng của thị trường vẫn rất chậm chạp, trung bình tín dụng chỉ tăng trưởng được khoảng 0,8% trên tháng và là mức thấp nhất kể từ năm 2015 nếu loại trừ năm 2020 ảnh hưởng bởi dịch Covid-19.

Nếu tiếp tục đà như hiện tại thì cả năm 2023 tín dụng sẽ chỉ tăng trưởng được khoảng 10%, không những khó lòng đạt mục tiêu của ngành mà còn kìm hãm sự tăng trưởng của nền kinh tế.

Tăng trưởng tín dụng chậm do đâu?

Thứ nhất, các ngành thường chiếm tỷ trọng lớn trong tăng trưởng tín dụng đều có mức tăng trưởng thấp, đặc biệt là ngành bất động sản và năng lượng tái tạo.

Đối với các doanh nghiệp bất động sản, nửa đầu năm 2023 thị trường gần như đóng băng với số dự án triển khai mới hay dự án mở bán đều ở mức thấp trong nhiều năm. Điều này ảnh hưởng không nhỏ tới tăng trưởng tín dụng, khi mà ngành bất động sản chiếm tới 21,2% tổng dư nợ của nền kinh tế, tương ứng 2,58 triệu tỉ đồng vào cuối năm 2022 (theo báo cáo của NHNN).

Cần tiếp tục hạ lãi suất cho vay để giảm chi phí vốn cho người dân và doanh nghiệp. Việc giảm lãi suất này không chỉ bằng các biện pháp hành chính hay tuyên truyền mà phải thực chất thông qua các chính sách.

Tình cảnh của các doanh nghiệp năng lượng tái tạo cũng tương tự. Quy hoạch điện VIII mới được ban hành vào tháng 5-2023, quy định về cơ chế giá chưa được ban hành và nhiều tồn đọng cũ chưa được xử lý. Điều này khiến cho nhiều doanh nghiệp e dè trong việc triển khai đầu tư. Nhóm ngành này tuy chỉ chiếm khoảng 9-10 tỉ đô la Mỹ dư nợ tín dụng, nhưng tốc độ tăng trưởng trong những năm gần đây rất nhanh. Theo báo cáo của Fiin Group, nhu cầu vốn hàng năm cho ngành khoảng trên 13,5 tỉ đô la Mỹ cho tới năm 2030, nên nếu các cơ chế liên quan đến ngành được khơi thông thì sẽ thúc đẩy việc tăng trưởng tín dụng nhanh hơn.

Đối với các doanh nghiệp thuộc ngành xuất khẩu, hoạt động đều đang gặp khó khăn do nhu cầu suy giảm ở nhiều quốc gia, sản xuất bị thu hẹp nên nhu cầu vốn cũng thấp. Các doanh nghiệp khá thận trọng với hoạt động mở rộng sản xuất trong giai đoạn này, vì lo ngại sự phục hồi chậm trong nhu cầu của nhiều thị trường lớn như Mỹ, EU, Trung Quốc….

Thứ hai, chậm trong việc giải ngân các gói cho vay ưu đãi cũng là một trong những nguyên nhân làm cho tín dụng tăng trưởng chậm.

Cụ thể, sau ba tháng triển khai kể từ đầu tháng 4-2023, theo Thông tấn xã Việt Nam, gói tín dụng 120.000 tỉ đồng (hỗ trợ lãi suất đối với chủ đầu tư và người mua nhà ở dự án nhà ở xã hội, nhà ở công nhân) mới có khoảng 95 tỉ đồng được giải ngân và 950 tỉ đồng cam kết cho vay. Hiện có 9 tỉnh công bố 26 dự án với tổng nhu cầu vay vốn khoảng 12.800 tỉ đồng. Khó khăn được cho là nằm ở khâu triển khai các dự án theo quy định của Luật Xây dựng.

Ngoài ra, việc triển khai đầu tư công tuy đã rất khẩn trương, nhưng con số thực hiện vẫn còn khiêm tốn. Cụ thể, sáu tháng đầu năm 2023, giải ngân đầu tư công đạt khoảng 216.000 tỉ đồng, cao hơn 27,75% so với cùng kỳ, nhưng vẫn còn rất thấp so với kế hoạch 700.000 tỉ đồng cho năm 2023, tức mới đạt 30,5%.

Thứ ba, do các doanh nghiệp nhỏ và vừa khó tiếp cận vốn trong bối cảnh kinh tế khó khăn.

Giai đoạn kinh tế khó khăn, các doanh nghiệp nhỏ và vừa là đối tượng bị ảnh hưởng nhiều nhất vì năng lực tài chính không mạnh. Do đó, họ phải chịu áp lực về chi phí cho vay tăng nhanh và khó khăn trong tiếp cận vốn tín dụng.

Khó khăn đến từ việc các tổ chức tín dụng thận trọng hơn trong công tác thẩm định khách hàng, và trong giai đoạn mà nhu cầu thị trường bị thu hẹp thì rất khó để các doanh nghiệp nhỏ và vừa có thể chứng minh được kế hoạch tài chính khả thi. Hơn nữa, trong trường hợp được cấp tín dụng, thì mức lãi suất cho vay tăng cao cũng gây ra những khó khăn nhất định. Điều này vô hình trung khiến bản thân các doanh nghiệp nhỏ và vừa cũng không mặn mà với việc mở rộng đầu tư, kinh doanh trong giai đoạn này.

Giải pháp nào giúp tăng trưởng tín dụng nhanh hơn?

Trong sáu tháng cuối năm 2023, NHNN cần tiếp tục chỉ đạo các ngân hàng thương mại nâng cao hiệu quả quản lý để hạ lãi suất cho vay, tạo điều kiện cho người dân và doanh nghiệp tiếp cận thêm vốn.

Thứ nhất, tiếp tục hạ lãi suất cho vay để giảm chi phí vốn cho người dân và doanh nghiệp. Việc giảm lãi suất này không chỉ bằng các biện pháp hành chính hay tuyên truyền mà phải thực chất thông qua các chính sách.

Vừa qua, NHNN đã ban hành Thông tư 06/2023/TT-NHNN sửa đổi, bổ sung Thông tư 39/2016/TT-NHNN, có hiệu lực từ ngày 1-9-2023. Quy định mới thúc đẩy các tổ chức tín dụng phải nâng cao năng lực cạnh tranh, giảm mặt bằng lãi suất đầu ra bằng việc cho phép người đi vay được tái tài trợ thông qua tổ chức tín dụng cho chi phí rẻ hơn. Hơn nữa, việc đơn giản hóa quá trình tiếp cận vốn – qua việc cho vay bằng hình thức điện tử và cho vay phục vụ đời sống được kỳ vọng sẽ thúc đẩy nhu cầu vốn trong quí 4-2023.

Tuy nhiên, một số nội dung sửa đổi có thể gây ra những cản trở cho một số hoạt động đầu tư, góp vốn, hợp tác kinh doanh…, tác động không nhỏ tới hoạt động của nhiều đối tượng doanh nghiệp, đặc biệt doanh nghiệp bất động sản.

Thứ hai, cải cách thủ tục hành chính, quy định cụ thể hơn, đơn giản hơn các yêu cầu trong việc giải ngân các gói cho vay ưu đãi, đặc biệt là gói 120.000 tỉ đồng. Việc cải cách thủ tục hành chính sẽ giúp người dân và doanh nghiệp tự tin hơn trong việc đi vay và giúp các tổ chức tín dụng có cơ chế rõ ràng hơn trong hoạt động cấp tín dụng.

Thứ ba, Chính phủ chỉ đạo phối hợp liên bộ, ngành trong việc thúc đẩy tăng trưởng kinh tế. Thực hiện mục tiêu tăng trưởng kinh tế không thể chỉ đặt gánh nặng lên vai bên cấp tín dụng mà cần sự phối hợp từ các cơ quan chức năng khác, trong việc tạo điều kiện thuận lợi cho doanh nghiệp triển khai dự án, làm thủ tục kinh doanh…

Việc đồng bộ triển khai các biện pháp nêu trên sẽ góp phần thúc đẩy tăng trưởng tín dụng bền vững hơn, thực chất hơn và góp phần thúc đẩy tăng trưởng kinh tế chung đạt mục tiêu Chính phủ đề ra.

Trịnh Duy

Theo TheSaigontimes