Masan nổi tiếng là tập đoàn sử dụng nợ vay để thâu tóm các công ty khác nhằm mở rộng quy mô.

|

| Danny Le - Tổng giám đốc Masan Group |

Áp lực nợ gia tăng đáng kể đối với tập đoàn bán lẻ - tiêu dùng lớn nhất Việt Nam, Masan Group (mã chứng khoán MSN), khi các khoản trái phiếu dần đáo hạn vào năm 2023.

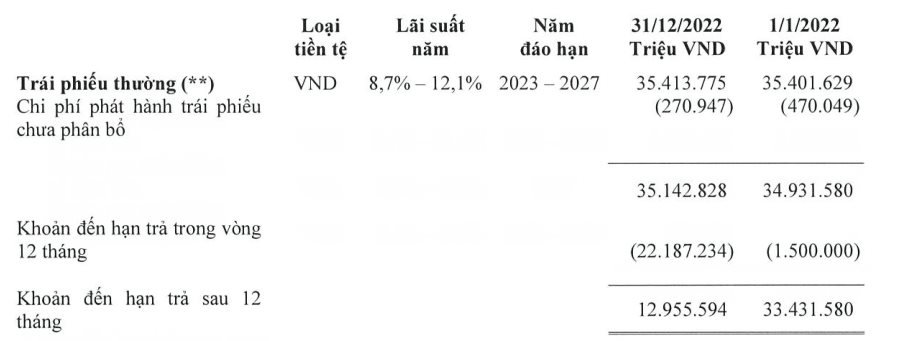

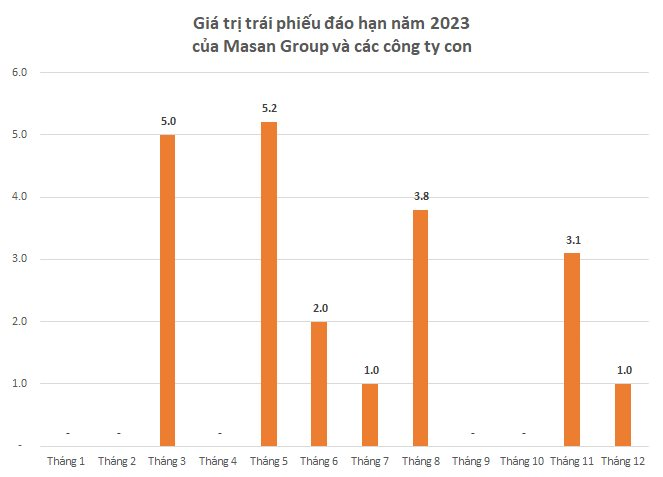

Trong 40.600 tỷ đồng nợ vay ngắn tại tại thời điểm cuối năm ngoái, 22.200 tỷ đồng là trái phiếu đến hạn trong vòng một năm, tương đương gần 1 tỷ USD. Vay nợ dài hạn của Masan Group hơn 30.400 tỷ đồng. Khoảng một nửa tổng nợ vay tập đoàn dưới trạng trái phiếu, hơn 35.100 tỷ đồng.

Hệ số đòn bẩy (tỷ lệ tổng tài sản/vốn chủ sở hữu) của Masan Group tăng trở lại trong năm vừa qua, từ 2,98 lần cuối năm 2021 lên 3,86 lần vào cuối năm 2022. Trước đó, hệ số này đạt đỉnh 4,62 lần vào cuối năm 2020 khi tập đoàn đẩy mạnh phát hành trái phiếu tài trợ cho hoạt động đầu tư, chủ yếu là việc mua lại mảng bán lẻ VinCommerce và nông nghiệp VinEco thuộc tập đoàn Vingroup, sau đổi tên thành WinCommerce và WinEco.

Riêng năm 2020, dư nợ trái phiếu phát hành của Masan Group tăng thêm gần 1 tỷ USD. Phần lớn lượng phát hành trong số này đáo hạn vào năm 2023.

|

| Nợ trái phiếu đến hạn một cách ồ ạt đòi hỏi Masan Group phải xoay sở dòng tiền đáp ứng, nhưng thực tế đang có những thách thức nhất định. |

Năm 2022, lợi nhuận trước thuế của tập đoàn giảm 55% còn 5.150 tỷ đồng. Dòng tiền hoạt động kinh doanh âm lần đầu tiên kể từ 2013. Trong khi đó, dòng tiền đầu tư cũng âm nặng do tiếp tục thực hiện các thương vụ đầu tư lớn vào Phúc Long và Trusting Social. Đề bù lại, Masan Group tăng cường huy động tiền thông qua các khoản vay và phát hành trái phiếu.

Hoạt động tài chính được tập đoàn tiếp tục triển khai tích cực ngay từ đầu năm 2023.

Hội đồng quản trị Masan Group đã phê duyệt việc ký hết thoả thuận tín dụng với các ngân hàng cho khoản vay hợp vốn trị giá 83 triệu USD, cùng với quyền chọn gia tăng khoản vay thêm 225 triệu USD vào ngày 8/2. Cùng ngày, hội đồng thành viên công ty TNHH Sherpa (công ty con trực tiếp) phê duyệt ký kết thoả thuận với các ngân hàng cho khoản vay hợp vốn trị giá 292 triệu USD, cùng với quyền chọn tăng khoản vay thêm 50 triệu USD.

Song song, Masan Group cũng công bố phát hành 4.000 tỷ đồng trái phiếu ra công chúng theo hai đợt diễn ra vào quý 1 và quý 2/2023, lãi suất thả nổi. Mục đích phát hành nhằm thanh toán khoản gốc đến hạn của các lô trái phiếu.

Nhưng gánh nặng chi phí tài chính của Masan Group sẽ có nguy cơ tăng cường thêm trong bối cảnh lãi suất điều hành của Cục dự trữ liên bang Mỹ (FED) chưa thấy đỉnh, kéo làn sóng tăng lãi suất toàn cầu. Việc huy động các nguồn lực tài chính trong giai đoạn này phải chịu chi phí đắt đỏ hơn, qua đó có thể ăn mòn đáng kể lợi nhuận của tập đoàn.

Tuy vậy thì 2 lô trái phiếu chào bán thành công ra công chúng vào cuối tháng 2/2023 với tổng giá trị 1.500 tỷ đồng vẫn có lãi suất khá thấp, chỉ ở mức 9,5%/năm cho năm đầu.

Theo Bạch Mộc

Theo Nhịp sống thị trường